Quanto è il vostro stato's 529 Piano di detrazione fiscale davvero la pena?

Oltre ai benefici fiscali federali, molti stati offrono detrazioni fiscali statali sul reddito o crediti per contributi a un piano 529. L’importo del vostro 529 piano di stato beneficio fiscale sul reddito dipenderà da dove si vive e quanto si contribuisce a un piano 529 nel corso di un determinato anno fiscale.,

Stati che offrono un beneficio di imposta sul reddito per 529 contributi piano

Oltre 30 stati, tra cui il District of Columbia attualmente offrono una detrazione dell’imposta sul reddito statale o credito d’imposta per 529 contributi piano. Nella maggior parte dei casi, il contribuente deve contribuire al piano 529 del proprio stato di origine per beneficiare di un beneficio fiscale sul reddito statale., Tuttavia, ci sono sette fiscale di parità dichiara che offrono uno stato di sgravi fiscali per contributi a 529 piano:

- Arizona

- Arkansas

- Kansas

- Minnesota

- Missouri

- Montana

- Pennsylvania

Nella maggior parte degli stati, l’intero importo o parte di un contribuente 529 piano di contributo è deducibile nel calcolo dei redditi statali. Ma, Indiana, Utah e Vermont offrono un credito d’imposta sul reddito dello stato per 529 contributi piano., Minnesota contribuenti possono beneficiare di una detrazione dell’imposta sul reddito dello stato o di credito, a seconda del loro reddito lordo rettificato.

Sette stati hanno attualmente un’imposta sul reddito statale, ma non offrono una detrazione per i contributi: California, Delaware, Hawaii, Kentucky, Maine, New Jersey e North Carolina.

Ti chiedi in che modo il tuo piano 529 potrebbe avere un impatto sugli aiuti finanziari? Utilizza il nostro calcolatore di aiuti finanziari per stimare il contributo familiare previsto (EFC) e le tue esigenze finanziarie.,

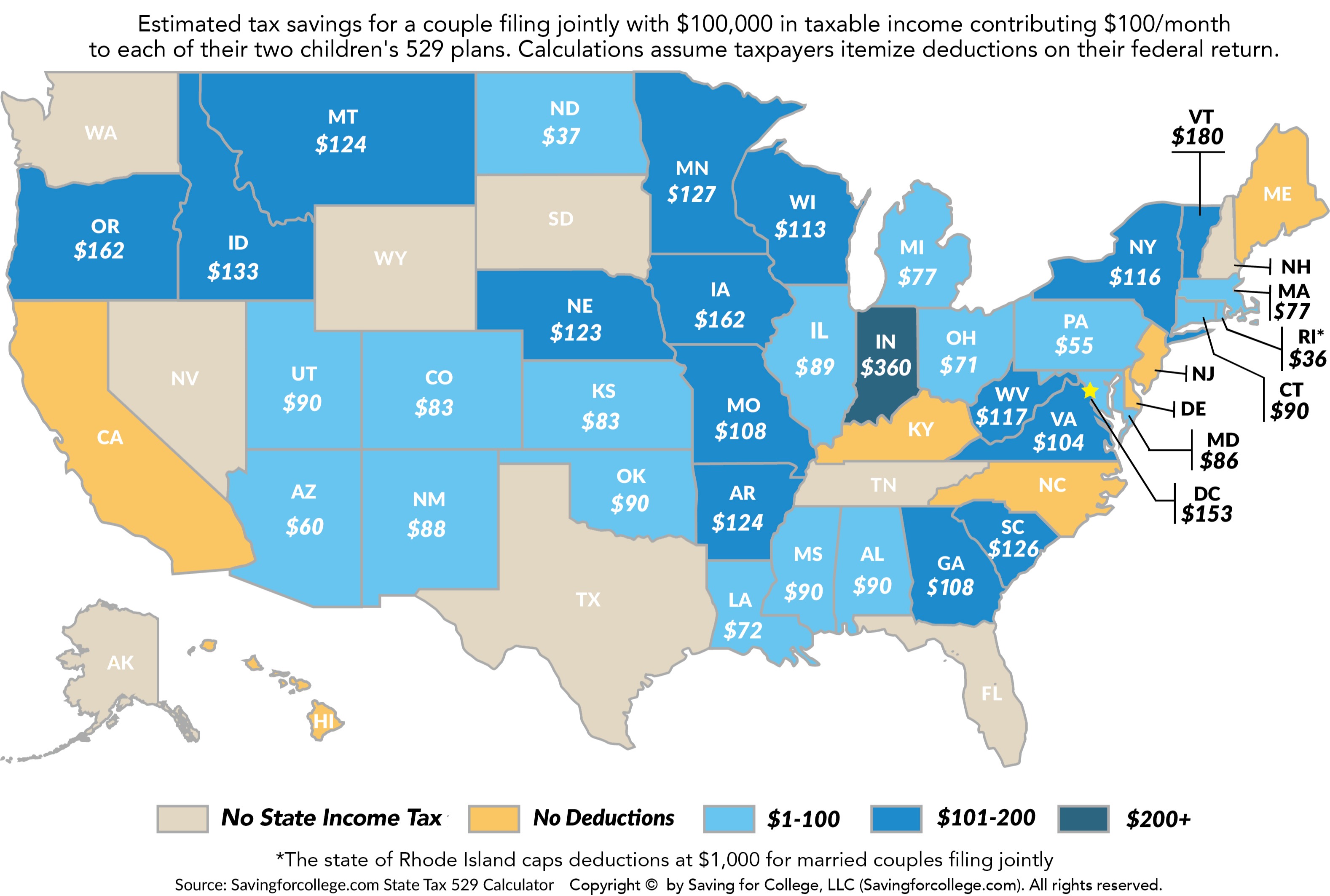

Potenziale annuale 529 piano di risparmio fiscale da parte dello stato

Come 529 piano di imposte statali sul reddito prestazioni di lavoro

Imposte statali sul reddito benefici sono basati sulla quantità di un contribuente totale 529 piano di contributi in un determinato anno fiscale. Mentre non ci sono limiti di contribuzione annuale per 529 piani, la maggior parte degli stati limitano l’importo dei contributi che si qualificano per un credito d’imposta sul reddito o detrazione., Ad esempio, i residenti di New York sono ammissibili per una detrazione annuale dell’imposta sul reddito dello stato per 529 contributi piano fino a $5.000 ($10.000 se sposato deposito congiuntamente). In Colorado, New Mexico, South Carolina e West Virginia 529 piano contributi sono completamente deducibili nel calcolo dell’imposta sul reddito dello stato.

Per la maggior parte dei contribuenti, non vi è alcun obbligo di detenere fondi in un piano 529 per un determinato periodo di tempo prima di richiedere un beneficio fiscale sul reddito statale., I contribuenti possono contribuire a un piano 529, tassare immediatamente una distribuzione qualificata per pagare per l’università o K-12 tasse scolastiche e qualificarsi per il beneficio dell’imposta sul reddito dello stato. Tuttavia, Montana e Wisconsin bloccano questa scappatoia detrazione fiscale statale imponendo limiti di tempo, e Michigan e Minnesota stato di base beneficio fiscale sul reddito sui contributi annuali al netto delle distribuzioni.,

i Genitori di risparmio per K-12 lezioni e adulti utilizzando un piano di 529 per pagare per la scuola di specializzazione può ottenere l’equivalente di un annuale di sconto sulle lezioni, incanalando i pagamenti attraverso un piano di 529 e la rivendicazione di un reddito fiscale dello stato a beneficio di ogni anno,

la Maggior parte degli stati richiedono 529 piano di contributi entro il 31 dicembre per qualificarsi per uno stato di sgravi fiscali, ma i contribuenti in sei stati hanno fino ad aprile per fare 529 piano di contributi che si qualificano per un anno precedente detrazione dall’imposta sul reddito.

Chi può beneficiare di un 529 piano di stato beneficio fiscale sul reddito?,

Gli stati offrono in genere benefici fiscali sul reddito dello stato a qualsiasi contribuente che contribuisce a un piano 529, compresi i nonni o altri cari che danno il dono del college. Tuttavia, in 10 stati solo il proprietario dell’account 529 plan (o il coniuge del proprietario dell’account) può richiedere un beneficio fiscale sul reddito statale.

I contribuenti ammissibili possono continuare a richiedere un 529 piano di stato beneficio fiscale sul reddito ogni anno contribuiscono a un 529 piano, indipendentemente dall’età del beneficiario., Non ci sono limiti di tempo imposti ai conti del piano 529, quindi le famiglie possono continuare a dare contributi per tutta la scuola elementare, la scuola media, la scuola superiore, gli anni del college e oltre.

I benefici dell’imposta sul reddito dello Stato non dovrebbero essere l’unica considerazione quando si sceglie un piano 529. Attributi come commissioni e prestazioni devono sempre essere presi in considerazione prima di iscriversi a un piano 529. In alcuni casi, una migliore performance degli investimenti del piano 529 di un altro stato (in cui i guadagni sono aggravati) può superare i benefici di una detrazione dell’imposta sul reddito statale.